相続税申告

国税庁の発表によれば、全国の平成30年に亡くなられた方(約136万人)に対し、相続税の課税対象となった人は約11万6千人と、全国平均では8.5%でした。

しかしながら、埼玉県では10.2%、東京都では16.6%という全国平均に比べ高い数値が出ています。特に、東京都に近い戸田・川口・蕨といった県南地区の相続税発生割合は埼玉と東京の中間程度ではないかと予想されます。

そこで、ご自宅以外にも不動産をお持ちの方やまとまった現預金・有価証券を保有されている方は早めに相続税の試算をされることをお薦めいたします。

相続税はどんな場合にかかるのか?

相続税は相続が発生したすべての方にかかるものではなく、遺産総額から債務総額を引いた「正味遺産総額」が、法定相続人の人数によって決まる「基礎控除額」を超える場合に、超える部分に対して税金がかかる仕組みになっています。

ですから、まずはご自分が相続税が発生する可能性があるかないかを試算することが、相続対策の第1歩となります。

尚、先ほど基礎控除額は法定相続人の人数によって決まるとお伝えしましたが、以下のように考えていただくとわかりやすいと思います。

| 法定相続人 | 基礎控除額 | 計算式 |

|---|---|---|

| 配偶者のみ | 3,600万円 | 3,000万円+(600万円×法定相続人1人) |

| 配偶者と子供1人 | 4,200万円 | 3,000万円+(600万円×法定相続人2人) |

| 配偶者と子供2人 | 4,800万円 | 3,000万円+(600万円×法定相続人3人) |

| 配偶者と子供3人 | 5,400万円 | 3,000万円+(600万円×法定相続人4人) |

| 子供3人 | 4,800万円 | 3,000万円+(600万円×法定相続人3人) |

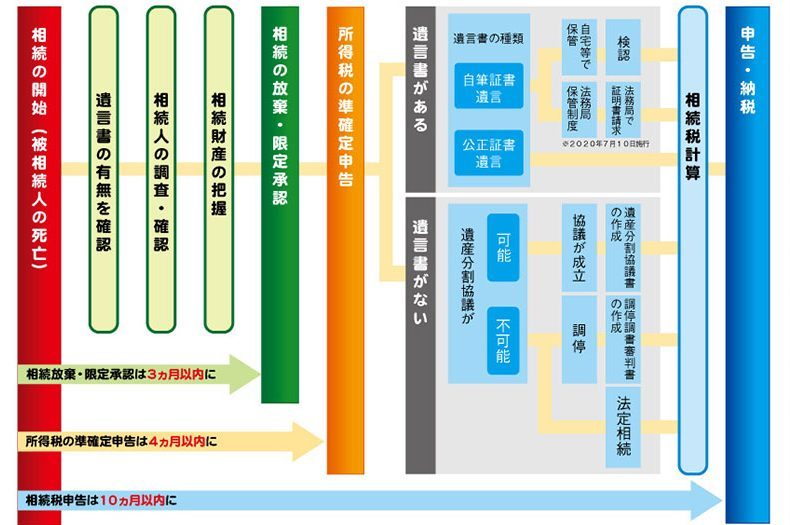

相続の発生から相続税申告までの流れ

次に相続税申告までの流れをお伝えします。

まず、相続税申告の期限は「相続の発生を知った日から10か月以内」で、期限内に相続税申告書を所轄税務署に提出し、現金で納付しなければなりませんので「10ヶ月なんてまだまだ先」などと思わず、早めに準備を始めましょう。

また、我々の都合を申し上げるようで恐縮ですが、相続税申告は税理士事務所が申告書類を作るだけでも、様々な資料を取り寄せ、調べなければなりませんので、最低でも3ヶ月前にはご依頼いただけますとありがたいです。

更に、先ほど「相続税は現金で納付」とお伝えしましたが、手元に現金がない場合には「土地やその他資産を売却して現金を用意」しなければならず、それなりの日数も必要となります。

是非、皆様には早めに準備を進めていただきたいものです。

相続の放棄または限定承認は3ヶ月以内に

尚、遺産総額よりも債務が多い場合など、相続しない方が得な場合には「相続放棄」もしくは「限定承認」をする方法もありますが、この場合は相続の発生を知った日から3ヶ月以内に家庭裁判所に申し出なければなりませんので、多額の負の遺産がある場合には早めに対処することをお薦めします。

税理士法人PLUS-ONEへ相談いただく流れ

これまで説明いたしました通り、相続税申告は相続が発生してから時間があるように思いがちですが、相続人の確認や相続財産の把握など、事前にやらねばならないことがたくさんあります。

そこで、既に相続が発生して相続税が掛かりそうな方、まだ相続は発生していないが相続税が掛かるかもしれない方は、お電話もしくは下記問い合わせフォームからご連絡下さい。